Grundlagen

Arten der Verbriefung

Ein Überblick über die Verbriefungsarten und Assetklassen

True Sale vs. Synthetische Verbriefung

Traditionell werden bei einer True Sale Verbriefung Forderungen an ein SPV verkauft und übertragen. Dabei ist es unerheblich, ob die von dem SPV emittierten Wertpapiere von dem Originator einbehalten (Retained Transaction), bei der EZB (Europäischen Zentralbank) als Sicherheit eingereicht oder am Kapitalmarkt platziert werden. Bei einer synthetischen Transaktion beziehungsweise Bilanzverbriefung von Krediten verbleiben die verbrieften Forderungen hingegen im Eigentum der originierenden Bank. Es wird lediglich das Kreditrisiko an den Kapitalmarkt transferiert. Ziel der Bank ist es, ihr Eigenkapital zu entlasten, das heißt die regulatorisch erforderlichen Eigenmittel zur risikoadäquaten Unterlegung von Forderungsausfallrisiken eines Kreditportfolios zu reduzieren. Zu diesem Zweck strebt die Bank einen signifikanten Risikotransfer (SRT, alternativ über die Vollabzugsmethode) gemäß CRR im Rahmen einer detaillierten aufsichtsrechtlichen Prüfung an. Im Falle einer aufsichtsrechtlichen Anerkennung des SRT muss die Bank nur noch das Forderungsausfallrisiko einer Tranche statt jeder einzelnen Kreditforderung mit Eigenmitteln unterlegen. Mit der synthetischen Verbriefung ist in diesem Fall die gewünschte Eigenkapitalentlastung erreicht. Die Kredite bleiben jedoch auf der Bilanz der originierenden Bank.

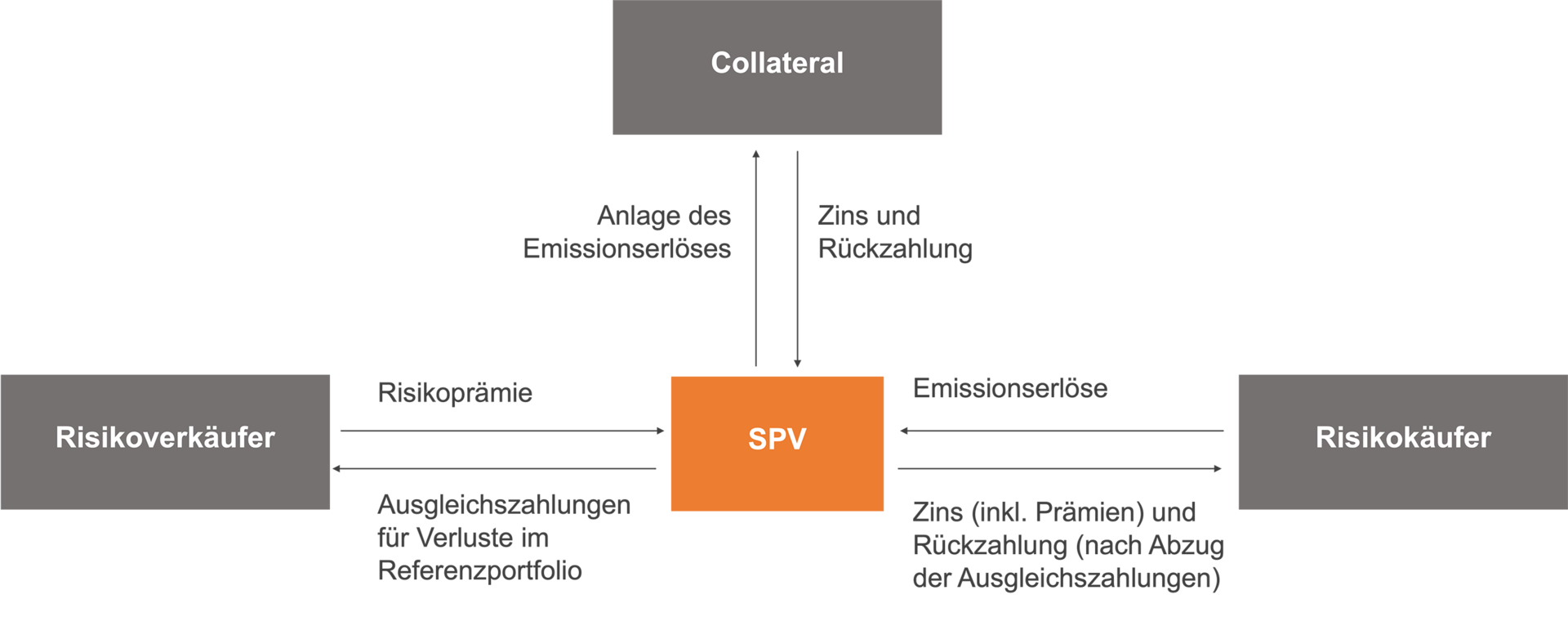

Bei einer synthetischen Verbriefung erfolgt die Absicherung von Forderungsausfallrisiken (Portfolio Protection) über Garantien oder den Einsatz von Kreditderivaten. Es wird unterschieden zwischen Absicherungen ohne Sicherungsleistung (ungedeckte Verbriefung) mit Hilfe von Credit Default Swaps (CDS) und Absicherungen mit Sicherungsleistung (gedeckte Verbriefung) in Form von Credit Linked Notes (CLN).

Eine Absicherung von Forderungsausfallrisiken mittels CDS stellt im Kern eine Versicherungslösung dar. Hier zahlt die Bank einem Investor eine Prämie dafür, dass er mögliche Verluste aus den verbrieften Krediten ersetzt. Lösungen für Referenzportfolien mittels CLN sind aufwändiger, bieten Originatoren und Investoren allerdings auch mehr Vorzüge wie beispielsweise geringere Gegenparteiausfallrisiken und Risikogewichte.

Grundstruktur einer synthetischen Verbriefung mit SPV

Quelle: TSI, eigene Darstellung

Daher kommen in der Praxis heutzutage eher gedeckte synthetische Verbriefungen zum Einsatz. Beim Einsatz von CLN platziert die Bank direkt oder über ein dazwischengeschaltetes SPV das Risiko eines Kreditportfolios über die Mezzanine Tranchen am Kapitalmarkt aus. Die Senior Tranche wird üblicherweise einbehalten, da sich aufgrund des geringen Risikos eine Ausplatzierung nicht lohnt. Der Erlös aus den Wertpapieren dient der Bank als Barsicherheit für das Forderungsausfallrisiko im Referenzportfolio. Dadurch wird die angestrebte Entlastung bei den regulatorischen Anforderungen für eine risikoadäquate Eigenmittelunterlegung von Krediten erreicht.

ABCP vs. non-ABCP

Eine traditionelle, eher länger laufende so genannte Term-Verbriefung in Form eines ABS wird in der EU-Verbriefungsverordnung als „non-ABCP“ bezeichnet. Dagegen sind ABCP kurzlaufende Asset-Backed Commercial Paper mit eher kleineren Losgrößen relativ zu ABS.

Entsprechende verbriefte Forderungen umfassen:

- Leasing- und andere Formen der Absatzfinanzierung

- Autofinanzierungen und Konsumentenkredite

- Handelsfinanzierungen

- Kreditkartenverbindlichkeiten

- Studentenkredite

- sowie andere Vermögenswerte, denen ein verlässlicher zukünftiger Zahlungsstrom (Cashflow) zu Grunde liegt.

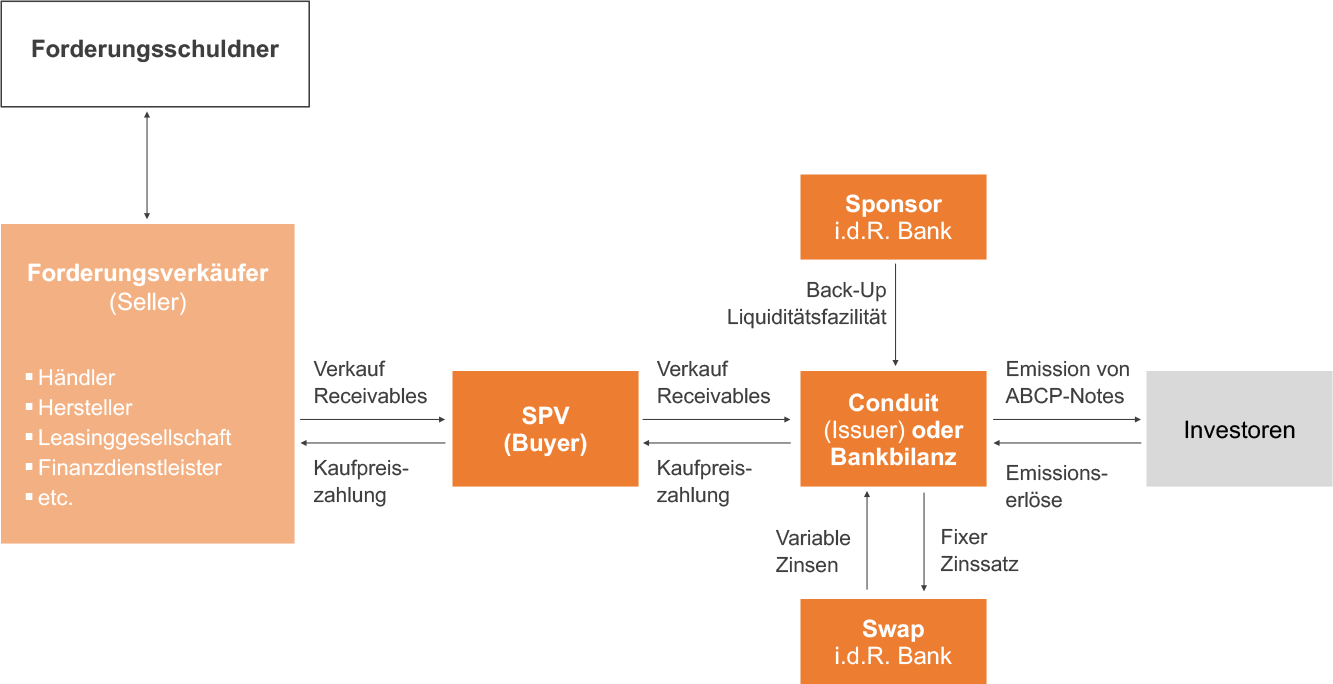

Diese Assets werden gebündelt in Form kurzlaufender Wertpapiere am Geldmarkt platziert. Die Forderungsabtretung erfolgt bei ABCP-Finanzierung wie bei traditionellen Verbriefungen als True Sale und stille Zession. Die Forderungen werden zum Nennwert und teilweise abzüglich eines Kaufpreisabschlags durch ein SPV angekauft. Häufig werden ausstehende Forderungen (Receivables) im Rahmen von ABCP-Programmen revolvierend verkauft. Auch lässt sich eine Vielzahl von Forderungsverkäufern (Multi Seller) sowie im Rahmen eines Co-Funding durch mehrere Banken, über eine besondere Zweckgesellschaft (Conduit) und/oder über Bankbilanzen (On-Balance-Sheet Transaction) bündeln und an Investoren verkaufen. Anders als vor der globalen Finanzkrise haften die ABCP-Sponsorbanken gegenüber den Investoren vollständig für die Rückzahlung der ABCP, daher ist das Instrument aus Investorensicht durchaus mit Covered Bonds vergleichbar.

Grundstruktur einer ABCP-Transaktion

Quelle: TSI, eigene Darstellung

Die Verbriefung von Handelsforderungen in Form von ABCP-Finanzierungen ermöglicht insbesondere dem Mittelstand eine kapitalmarktnahe Finanzierung, die sich flexibel an die Umsätze anpasst. Zudem hat sie den Vorteil, dass der Mittelständler kein eigenes externes Rating vorhalten muss.

Öffentliche vs. private Transaktionen

Im Vergleich zu öffentlich platzierten Verbriefungen berücksichtigen private Transaktionen stärker individuelle Anforderungen weniger oder einzelner Banken als wesentliche Investoren. Die Kosten für Strukturierung und Finanzierung, beispielsweise durch Verzicht auf ein externes Rating, lassen sich dadurch erheblich senken. Dies birgt eine Reihe von Vorteilen für Unternehmen, Banken und Investoren:

- Unternehmen können kleinere Transaktionsvolumina im Vergleich zu öffentlichen ABS-Transaktionen emittieren. Das hilft diesen Originatoren, die notwendige Expertise für Verbriefungen und einen entsprechenden Track Record aufzubauen, der bei Wachstum des Unternehmens die künftige Emission öffentlicher Transaktionen am Kapitalmarkt erleichtert.

- Bei Interesse von Banken als Originatoren sowie von Investorenseite besteht bei privaten Transaktionen die Möglichkeit zum „Nachlegen“: bei Bedarf können auch kleinere Volumina schnell nachplatziert werden. Während öffentliche Transaktionen immer eine Take-it-or-leave-Option darstellen, ermöglichen private Transaktionen somit eine Finanzierung, die sich nah am jeweiligen Wachstum des Unternehmens orientiert.

Assetklassen

Auto ABS

Verbriefungen von Fahrzeugfinanzierungen nutzen Banken in Deutschland vornehmlich zur Liquiditätsbeschaffung bzw. Refinanzierung (Absatzfinanzierung). Die marktübliche Transaktionsart sind traditionelle öffentliche ABS. Da der Verkauf von Fahrzeugen im Regelfall Hand in Hand mit der Bereitstellung einer Finanzierung geht, haben sich spezifische Marktstrukturen entwickelt.

Bei konzerneigenen Autobanken (Captives) steht die Liquiditätsbeschaffung im Vordergrund. Diese erfolgt im Regelfall durch Ausplatzierung der Senior Tranche. Non-Captives nutzen Auto ABS auch zur Risikodiversifikation und zur Kapitalentlastung.

Corporates

Für Verbriefungen der Assetklasse Corporates (Firmenkredite) nutzen Banken in Deutschland vorwiegend synthetische Bilanzverbriefungen. Der Grund ist, dass zugrundeliegende Kreditverträge einen True Sale häufig nicht zulassen und Portfolien in mehreren Ländern über eine einzige Transaktion deutlich kostengünstiger verbrieft werden können. Banken wollen insbesondere durch die Ausplatzierung von Mezzanine Tranchen am Kapitalmarkt eine Kapitalentlastung erreichen. Die synthetische Verbriefung und die damit verbundene Kapitalentlastung bietet den Banken somit eine Alternative zur Neukapitalbeschaffung.

Consumer Loans

Verbriefungen der Assetklasse Consumer Loans nutzen Banken in Deutschland vor allem zur Liquiditätsbeschaffung. Marktüblich sind hier traditionelle öffentliche und private ABS-Verbriefungen. Die Liquiditätsbeschaffung erfolgt durch Ausplatzierung insbesondere von Senior Tranchen am Kapitalmarkt oder durch Einbehalt (Retained Transactions) durch den Originator, um diese im Rahmen von Repogeschäften bei der EZB einreichen zu können.

Mortgages

Die Verbriefung von gewerblichen (Commercial Mortgage Backed Securities) und privaten Immobilienkrediten (Residential Mortgage Backed Securities) hat in den USA mangels Verfügbarkeit eines Instruments wie dem Pfandbrief eine lange Tradition. Auch in Europa wurden Immobilienkredite bis 2008 in steigendem Umfang über Verbriefungen finanziert. Allerdings haben Finanzmarktkrise und die daraus resultierende, sehr umfangreiche und kostenaufwendige Regulierung bei einer Reihe von Emittenten dazu geführt, dass vermehrt Covered Bonds genutzt wurden und das Volumen von Immobilienverbriefungen (Mortgage Backed Securities) rückläufig ist. Diese Assetklasse eignet sich gleichermaßen für synthetische und True Sale Verbriefungen.